El aseguramiento y la financiación de riesgos

La sociedad actual, caracterizada por el desarrollo tecnológico y social, se ve afectada por un amplio catálogo de riesgos que manifiestan su importancia con la ocurrencia de accidentes y las consiguientes pérdidas ocasionadas. La reparación económica de los daños potenciales contempla las opciones idependientes o combinadas de la retención o autoseguro y la transferencia aseguradora y alternativa, mediante otros productos financieros.

La presencia generalizada de riesgos accidentales en las diferentes actividades de la sociedad moderna plantean la posibilidad de accidentes con lamentables daños humanos, sociales y económicos. La respuesta a esta situación requiere de la adopción de medidas que limiten dicha incertidumbre, que comportan una dedicación de recursos financieros que debe ser decidida con criterios de optimización del binomio protección (coste) rentabilidad (beneficio). En el ámbito personal y familiar la limitada dimensión e importancia de los riesgos permite un tratamiento natural de los mismos, mediante prácticas elementales de seguridad y la compra de pólizas de seguros estándar. Sin embargo, la empresa actual, que constituye un sistema complejo formado por diversos activos: personales, materiales e intangibles, que se relacionan entre sí y con otros sistemas externos, cuyos flujos de interacción se pueden ver alterados por los numerosos y variados riesgos de la sociedad moderna: naturales, antisociales y tecnológicos, precisan de una gerencia de riesgos sistemática y ordenada.

La gerencia de riesgos, una vez efectuadas las etapas de identificación y evaluación, se ocupa y decide el tratamiento de los riesgos en una combinación técnica y financieramente equilibrada de medidas de reducción y control de los riesgos –seguridad– y de reposición de las pérdidas, bien, en este último caso, con medios propios –retención– o ajenos –transferencia–. En consecuencia, aunque se acostumbra a referirse a la “financiación de riesgos”, porque se decide a priori en la fase de riesgo, resulta más apropiado hablar de “financiación de riesgos –prevención y previsión– y pérdidas –reposición–”.

Conceptualmente, la combinación de costes de prevención y previsión de riesgos y de restitución de las pérdidas busca una solución óptima situada en el mínimo (M) de la curva de coste total (figura 1).

En dicha combinación, como se aprecia en la figura 1, el seguro y otros recursos económicos alternativos externos a la empresa aportan una garantía de estabilidad financiera fundamental en cuanto que permiten cubrir grandes pérdidas económicas inciertas mediante un coste fijo, cierto y relativamente reducido de las primas y ciertos productos financieros.

Financiación de riesgos y pérdidas

El coste de los riesgos y las pérdidas comprende el conjunto de las atenciones económicas que requiere la gestión de los riesgos y los accidentes o siniestros, agrupados en las siguientes partidas:

• Costes de reducción y control. Seguridad. Comprende el coste del análisis de los riesgos y de las medidas de seguridad establecidas para prevenirlos y dar respuesta a los accidentes, que, contablemente, se agrupan en:

– Inversiones en medidas duraderas, que se amortizan anualmente durante un plazo de tiempo determinado. Ejemplos: sistema de rociadores automáticos, resguardos de maquinaria, depuradora de aguas, circuito de vigilancia por TV, barandilla fija de protección.

– Gastos en medidas operativas de consumo rápido, que se imputan íntegramente en la anualidad correspondiente. Ejemplos: gastos de personal de seguridad, material de protección personal, servicios de vigilancia externos, consumibles para prácticas de extinción.

El grupo de las medidas de reducción y control de riesgos, por su característica de integración en las actividades operativas, presenta ciertas dificultades de diferenciación en cuanto al establecimiento preciso de los costes que implica. Sin embargo, a partir de la encuesta de Organización y Gestión de la Seguridad realizada con datos de 2002 por la Fundación Mapfre Estudios, el coste medio de las actuaciones de seguridad en empresas se sitúa en el 0,75 % del volumen de negocio.

• Costes de retención financiera propia. Se consideran en esta partida los costes de reposición de las pérdidas de los accidentes y siniestros con medios financieros propios de la empresa, considerando dentro de estos:

– Gastos financieros para establecer con anterioridad a los accidentes los mecanismos de respuesta. Ejemplos: fondos propios, resultados de cautivas, intereses de fondos ajenos.

– Importe de las pérdidas económicas directas e indirectas no indemnizadas por los seguros. En dicho importe se deben incluir, entre otros, los valores de infraseguro, franquicias, límites de indemnización y, con especial atención, los incrementos de costes de reposición con mejoras o cambios que no cubren las pólizas de seguros, y los costes indirectos; teniendo presente la dificultad de valoración que entrañan éstos últimos y su repercusión variable entre tres y diez veces superior a la de los directos.

• Costes de transferencia financiera. Comprende el coste de las primas de contratación de seguros y productos financieros y de los servicios de gestión e intermediación vinculados a ellos y que sean por cuenta de la empresa asegurada. Ejemplos: primas de seguros, derivados financieros, bonos, opciones, comisión de mediación, servicio externo de estudios aseguradores.

• Costes de administración de riesgos. Incorpora los gastos del departamento de gerencia de riesgos o seguros o estructura equivalente en su dedicación a la gerencia y administración de riesgos. Ejemplos: gastos de personal, parte proporcional de los gastos generales, servicios externos contratados.

La suma de estas cuatro partidas proporciona el coste total anual de la gerencia de riesgos, cuyo seguimiento de la evolución a lo largo de los años permite efectuar un control de gestión fundamental en su vertiente económico-financiera y fiel reflejo de la eficaz gestión de los riesgos.

Retención financiera de los riesgos y las pérdidas. Autoseguro

La retención financiera de las pérdidas, producidas por siniestros con el empleo de recursos económicos propios, también conocida como autoseguro, se diferencia atendiendo a su voluntariedad en:

Retención inconsciente

Esta posición inconsciente y, por ende, inactiva se da cuando se desconoce el riesgo en cuestión, por lo que las pérdidas que se originen, al no estar previstas, deberá compensarlas la empresa con los recursos propios disponibles en ese momento.

Normalmente se da esta circunstancia en riesgos muy poco frecuentes y de elevada gravedad, que pueden poner en peligro el futuro de la empresa si estos se materializan en siniestros muy graves o catastróficos y la empresa no tiene medios económicos suficientes para reponer la pérdida.

Retención consciente

Se produce cuando la empresa conoce el riesgo en cuestión y bien por obligación legal o por decisión voluntaria se hace cargo del total o parte de las pérdidas producidas por determinados siniestros. La retención consciente puede ser:

Asumida

En este caso, la empresa no constituye ningún mecanismo financiero de respuesta frente a las pérdidas, que se restituyen con cargo a los gastos corrientes del ejercicio. Esta posición está recomendada, en líneas generales, –en el caso de riesgos de frecuencia baja y media e intensidad leve.

Planificada o activa

Política de retención en la que la empresa constituye unos mecanismos financieros propios para hacer frente a las pérdidas por los accidentes, en su totalidad o parcialmente, de entre los siguientes:

• Reservas contables en la cuenta de resultados.

• Fondos propios generados por la venta de activos, emisión de obligaciones, ampliación del capital social, realización de derivados financieros.

• Cautivas de seguro y reaseguro.

• Créditos bancarios: líneas preacordadas; mercado financiero.

• Productos financieros. Financiación alternativa al seguro: opciones de futuro; titulización, y bonos.

• Grupos de retención de riesgos (risk retention groups o pools). Sistema de incorporación a fondos de autoseguro creados por colectivos de empresas o profesionales para protegerse frente a riesgos de nula o rígida cobertura en el mercado de seguros comercial. Ejemplos: pooles de riesgos medioambientales, nucleares, pooles profesionales: ingenieros, médicos, arquitectos, abogados, etc.,

Técnicas de retención

Las técnicas de retención que pueden ser utilizadas por los asegurados se ordenan en las siguientes fórmulas:

Franquicias

Técnica de retención en la que el asegurado se hace cargo de las pérdidas producidas por un siniestro, cubierto por póliza, hasta un límite máximo fijado de antemano, bien en valor absoluto, porcentaje o periodo de tiempo. La aplicación de la liquidación del siniestro se realiza como se indica en la figura 2.

Hay otros tipos de franquicias:

• Relativa o deducible. El asegurador se hace cargo del total de la pérdida si ésta supera el límite máximo fijado de deducible.

• Variable. El asegurado se hace cargo de un tramo de las pérdidas, estableciendo un límite mínimo y un máximo.

• Agregada anual. El asegurado se hace cargo de la franquicia en los siniestros que ocurran hasta que la suma de ésta supera una cantidad determinada en el periodo de tiempo de vigencia de la póliza, normalmente anual, a partir de la cual el asegurador indemniza íntegramente las pérdidas (figura 3).

Coaseguro

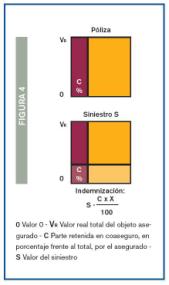

Técnica de retención, también conocida como seguro a valor parcial en la que el asegurado se hace cargo conscientemente de un porcentaje fijo de las pérdidas producidas por un siniestro cubierto por la póliza. En algunos países, sobre todo en Iberoamérica, el coaseguro es obligatorio para ciertas coberturas de riesgos de la naturaleza y sociales. La indemnización de los siniestros se produce con arreglo a la figura 4.

El coaseguro consciente y voluntario es equivalente a la situación de infraseguro, normalmente inconsciente, en la que el asegurado declara en la póliza

un valor del activo (Vd) en cuestión inferior al valor real (Vr), en el momento del

siniestro. La indemnización del siniestro se efectúa mediante la regla proporcional entre Vd/Vr.

Primer riesgo

Técnica de retención, también conocida como primera pérdida, en la que el asegurado se hace cargo de las pérdidas producidas por un siniestro cubierto por póliza que supere el límite de primer riesgo fijado, sin aplicación de la regla proporcional.

La fijación del límite de primer riesgo (figura 5) se efectúa en relación con los valores estimados de Pérdidas Máximas Posible, siglas en inglés (MPL) o Valor Máximo Expuesto (VME), Previsible (MFL) o Probable (PML).

Otra modalidad de esta cobertura es la de límite de indemnización, en la que además del límite de primer riesgo (PR) debe figurar el valor total del bien (VR) y en caso de infraseguro en el momento del siniestro se aplicaría la regla proporcional.

Exceso de pérdidas (Excess of loss – X.L.)

Técnica de retención utilizable en el mercado de reaseguro, a través de la cautiva de la empresa asegurada, por la que las pérdidas que superen la cantidad máxima fijada (prioridad), por cada siniestro, se indemnizan por cuenta del reasegurador (figura 6).

Esta fórmula es de uso común en la gestión general de las compañías de seguros en su política de suscripción y de cesión al reaseguro.

La ventaja, en el caso de la empresa asegurada que dispone de una cautiva de seguro directo o de reaseguro, radica en la menor prima de riesgo que se puede obtener combinando diversas fórmulas de transferencia y retención, así como en las ventajas propias de las cautivas.

Exceso de siniestralidad (Stop loss)

Técnica de retención, también utilizable en el mercado de reaseguro por medio de la cautiva de seguros de la empresa asegurada, por la que la siniestralidad de un grupo de pólizas o ramo que supere un porcentaje fijado, en el conjunto de siniestros anuales, es por cuenta del reasegurador (figura 7).

Tarificación retrospectiva

Técnica de retención en la que en el contrato de seguro se establece una prima provisional –normalmente extraída del promedio de primas y siniestros de los años anteriores–, procediéndose al ajuste de la prima al vencimiento de la póliza según el valor de la siniestralidad resultante. Esta fórmula suele estar combinada con un sistema de participación en beneficios para un resultado favorable de la siniestralidad y unos límites de incrementos máximos de las primas para resultados desfavorables.

Transferencia financiera aseguradora

En el proceso de la gerencia de riesgos, una vez aplicadas las medidas de reducción y control y la retención financiera, si persiste la incertidumbre de pérdidas económicas, que por su frecuencia y magnitud no pueden ser afrontadas por los medios financieros propios de la empresa, procede la búsqueda de un respaldo externo a cambio de una contraprestación conocida y cierta que es la prima del seguro o el coste de productos financieros alternativos.

La principal actuación en la transferencia financiera de riesgos se canaliza hacia la industria aseguradora, que debe ser decidida en combinación con los otros componentes de financiación y coste de los riesgos y basada en un adecuado conocimiento de las prestaciones y funcionamiento del seguro. En este artículo se plantean los aspectos fundamentales que hay que tener en cuenta en la gestión de la transferencia aseguradora.

Decisión de las coberturas a contratar

A la vista del análisis de los riesgos, el asegurado selecciona aquellas coberturas que le interesen, extraídas de la oferta disponible, que, en líneas generales, abarca estas garantías aseguradoras:

Coberturas nominativas por ramos de seguros

Los riesgos que pueden ser cubiertos por pólizas de seguros se ordenan, en función de los activos a proteger, en las que se anotan a continuación:

• Daños materiales y pérdida de beneficios:

– Incendio, explosión, rayo, robo, rotura de maquinaria, etc.

– Garantías extensivas y suplementarias para riesgos de la naturaleza, vandalismo, motín, huelgas legales, derrames agua, etc.

– Diferencia en condiciones para riesgos de colapsos, choques, caídas, etc., con las exclusiones que se citen.

– Pérdida de beneficios. Lucro cesante.

• Daños personales. Accidentes de trabajo, vida, accidentes individuales, fondos y planes de pensiones, dependencia.

• Automóviles.

• Transporte: mercancías y cascos.

• Responsabilidad civil. General de explotación, productos, patronal, medioambiental, directivos y administradores y profesional.

• Crédito y caución.

• Servicios de asistencia: prevención, asesoría jurídica y reclamaciones a terceros, asistencia en viaje.

Coberturas multirriesgos

Pólizas de seguro que engloban varias coberturas nominativas, simplificando la gestión administrativa del asegurado y el asegurador y proporcionando una reducción de primas.

Coberturas todo riesgo. “All risk”

Pólizas de seguro que garantizan todos los riesgos de daños patrimoniales excepto los excluidos, que suelen ser los de guerra, nucleares, confiscación, nacionalización, órdenes gubernativas, fraudes y actos derivados de mala fe, dolo o culpa grave del asegurado.

Condiciones de contratación

Los contratos de las pólizas de seguro incorporan un condicionado general que estipula las condiciones de contratación y que deben ser bien conocidas por el asegurado. Su redacción y articulado está sujeto a lo regulado por la Ley 50/80 de Contrato de Seguro.

Igualmente, pueden incorporar unas condiciones particulares que modifiquen o aclaren aspectos del condicionado general o que incluyan apreciaciones de interés para el asegurado y que estén aceptadas por el asegurador.

Por otra parte, las coberturas de seguro tendrán en cuenta la complementariedad con los sistemas de retención financiera establecidos, haciéndolos constar en el contrato de seguro en la forma más precisa.

Valores a asegurar

Uno de los aspectos fundamentales a tener en cuenta en la contratación de las pólizas de seguros es el valor de los bienes o sujetos asegurados, optando por uno de los siguientes:

Valor real

Valor de reposición del objeto en las mismas condiciones de uso y validez tecnológica existentes en el momento del siniestro. Los fundamentos de cálculo se basan en la sustracción de la depreciación por uso y obsolescencia técnica respecto al valor en nuevo en el momento del siniestro.

Este valor difiere conceptualmente del valor contable, que está sujeto a una amortización anual, durante un periodo de tiempo al final del cuál el valor con-table es cero. Sin embargo, el valor real de seguro está sujeto a una depreciación anual, que no amortización, durante un plazo de tiempo de vida útil, normalmente distinto del de amortización contable, al final del cual conserva un valor residual permanente siempre que el bien mantenga su funcionalidad.

Valor de reposición en nuevo

Valor de reposición del objeto en nuevo en el momento del siniestro en el mercado correspondiente. Los aseguradores acostumbran a limitar las coberturas a valor de nuevo a un porcentaje máximo por encima del valor real del bien.

Valor convenido

Valor de reposición acordado “a priori” entre el asegurado y el asegurador que se hace constar expresamente en las pólizas de seguros. Este sistema de convención se emplea en la atribución de valor a objetos singulares, como bienes históricos, artísticos, funciones, puestos clave, etc., para los que no existen precios o baremos normales de mercado.

Contraste de ofertas del mercado asegurador

Con el diseño previo del programa de seguros, en el que se han tenido en cuenta los aspectos anteriores, el gerente de riesgos toma contacto con los cauces comerciales del mercado asegurador para solicitar ofertas de productos adaptados a la política de riesgos y coste de primas propuestos. En esa relación de compra de seguros es necesario un conocimiento suficiente del mercado asegurador, que en España tiene la siguiente estructura:

• Organo de ordenación, supervisión y control del seguro privado. La dirección general de seguros, dependiente del Ministerio de Economía.

• Mediadores de seguros.

– Agentes de seguros, con una capacidad profesional limitada, con gestión afecta a un asegurador concreto o libre para aportar negocio o cualquier asegurador.

– Corredores y corredurías de seguros o brokers, con gran capacidad profesional, normalmente vinculados a redes internacionales, y libertad de colocación respecto a cualquiera de las compañías de seguros.

• Entidades de seguros. Entidades que prestan el servicio de cobertura de los daños producidos por los accidentes y siniestros como contraprestación de las primas cobradas. La personalidad jurídica de las entidades aseguradoras puede figurar como sociedad anónima o mutualidad en los ramos generales –vida y no vida– y como mutuas de seguros de accidentes de trabajo y enfermedades profesionales exclusivamente para este tipo de seguros.

En función de la libre prestación de servicios en el espacio de la Unión Euro-pea, las compañías de seguros constituidas en uno de los países miembros pueden operar sin ningún requisito adicional en los restantes países.

El asegurado debe seleccionar o aprobar las compañías de seguros que van a cubrir sus riesgos en función de la adecuación de los productos, precio –pri-mas–, solvencia, profesionalidad técnica y administrativa y servicios complementarios, entre otros factores a considerar.

• Compañías de reaseguros. Las entidades de seguro directo pueden contar con el respaldo financiero de los reaseguradores, a los que les ceden una parte del riesgo económico de las coberturas con el correspondiente pago de las primas de reaseguro.

El reaseguro se extiende a nivel internacional y, por un proceso de reparto en líneas sucesivas encadenadas, aporta unas capacidades muy considerables para responder a las elevadísimas cifras de algunos siniestros.

• Gabinetes de peritación. Expertos que intervienen en la peritación técnica de los siniestros, con los objetivos de establecer las causas y su cobertura por la póliza, la valoración de los daños y el ajuste de liquidación que proponen a la aseguradora. El nombramiento de perito suele hacerse por parte de la compañía de seguros, pero el asegurado también tiene el derecho de nombrar su perito.

Gestión del programa de seguros

Definido y contratado el programa de seguros, ha de ser gestionado atendiendo a los siguientes aspectos principales:

• Decisión de las coberturas que se necesita contratar.

• Administración general del pro-grama de seguros.

• Registro y análisis estadístico de pólizas y siniestros.

• Control del coste de los riesgos.

• Actualización y negociación anual de coberturas y primas.

• Negociación de siniestros.

• Coordinación con otras actuaciones de la gerencia de riesgos: reducción y control y retención.

Transfrerencia alternativa de riesgos

Cuando se trata de grandes grupos de empresas, con un valor patrimonial considerable y un volumen de primas de seguros importante, puede resultar interesante el acudir a protecciones financieras alternativas a las que ofrece el seguro comercial y con un coste inferior.

Los programas de transferencia alternativa de riesgos –en inglés ART, alternative risk transference– incorporan en un mismo contrato los diferentes ramos de coberturas que necesita la empresa, lo que simplifica la gestión administrativa para las dos partes. Las condiciones incluyen la firma del contrato por un periodo plurianual superior a tres años, con la utilización de servicios complementarios de asesoría financiera y de protección y, entre otras, cláusulas de participación en beneficios según la siniestralidad del ejercicio.

La alternativa a la transferencia aseguradora, sin dejar de emplear ésta en ciertos tramos de las coberturas, se basa en la utilización de productos financieros del tipo de bonos, derivados, opciones y titulizaciones. En la operativa de estos modelos de ART se incorpora habitualmente la constitución de cautivas de reaseguro propiedad de la empresa que gestiona sus riesgos.

Conclusiones

El seguro supone un mecanismo de solidaridad colectiva para la compensación de pérdidas económicas individuales de particulares o empresas producidas por los siniestros, de muy difícil reposición con los recursos propios cuando se trata de cantidades apreciables. Por ello, juega un papel fundamental por el respaldo económico que proporciona para afrontar situaciones futuras derivadas de las múltiples contingencias que pueden surgir en la vida de las personas o las entidades.

Las necesidades de coberturas aseguradoras deben decidirse de manera profesional por el asegurado o sus representantes especializados, en una combinación equilibrada y proporcionada de medidas de seguridad, retención propia y transferencia aseguradora o alternativa de pérdidas, que garanticen, al menor coste, la estabilidad financiera personal o empresarial.

Con el objetivo de una gestión eficaz de los riesgos es recomendable el disponer del coste anual registrado en su tratamiento, para poderlo comparar con los de años anteriores y analizar su evolución, extrayendo experiencias y conclusiones que permitan corregir las líneas de actuación y tratamiento de los próximos años.

Bibliografía

Alternative risk financing. Bannister, J. Developments Ltd. 2000.

Captive insurance /datamonitor. Financial Times, 1995.

Captive insurance companies: establishment, operation and management. Bawcut, P. Witherby, 1997.

Captive insurance company glossary. Tillinghast-Towers Perrin, 1996.

Desarrollos globales en seguros cautivos. Dowding, T. Recoletos, 1996.

Essentials of risk financing. Wilkinson, M., Blinn, J.D., Insurance Institute of America, 1998.

Gerencia de riesgos de responsabilidad de productos en la UE y EE.UU. Kusters, J. Fundación Mapfre Estudios, 1990.

Insurance insolvency surveillance systems in captive insurers. Hur, Y. Arbor, A. UMI, 1995.

La captive insurance company come instrumento di risk management. Tagliavini, P. EGEA, 1994.

Manual práctico del director financiero. Instituto Superior de Técnicas y Prácticas bancarias. Cinco Días, 1997.

Readings on risk financing. Malvern. Insurance Institute of America, 1983.

Risk financing: a guide to insurance cash flow. International Risk Management Inst., 1996.

The financing of risk management. Froot, K.A. University of Chicago, Press.